L’analyse de l’inflation par catégories de ménages : quelques problèmes méthodologiques

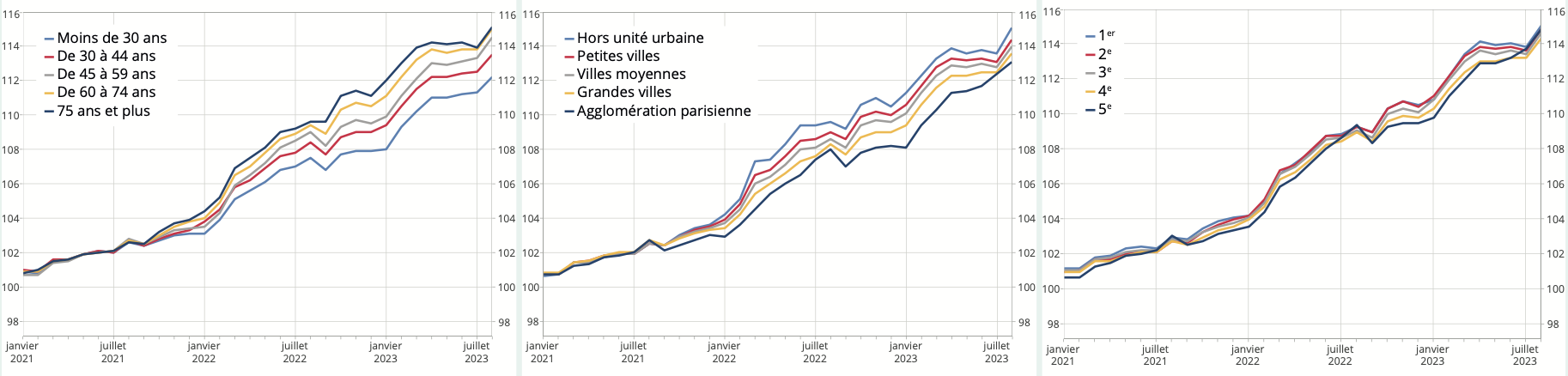

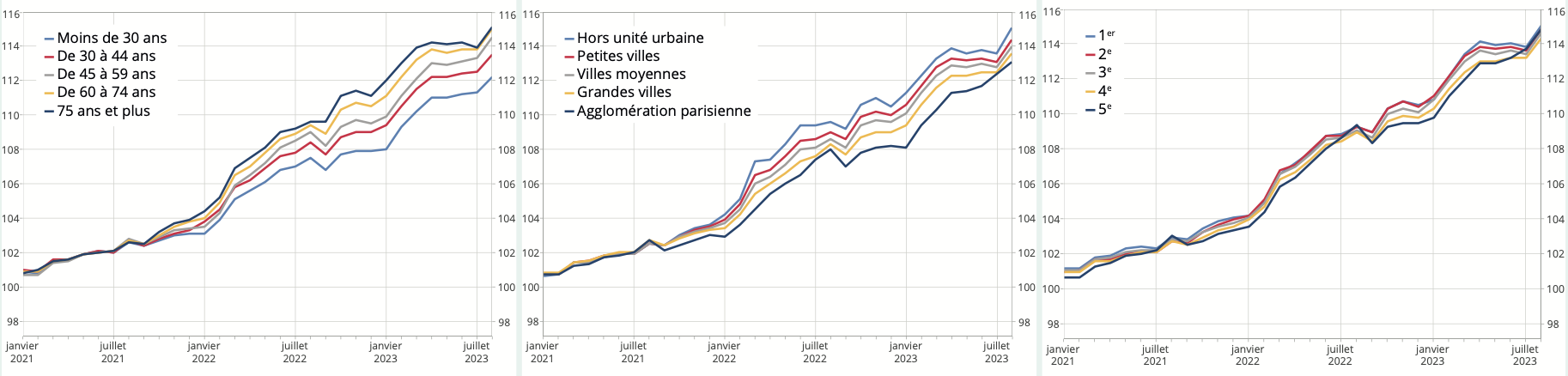

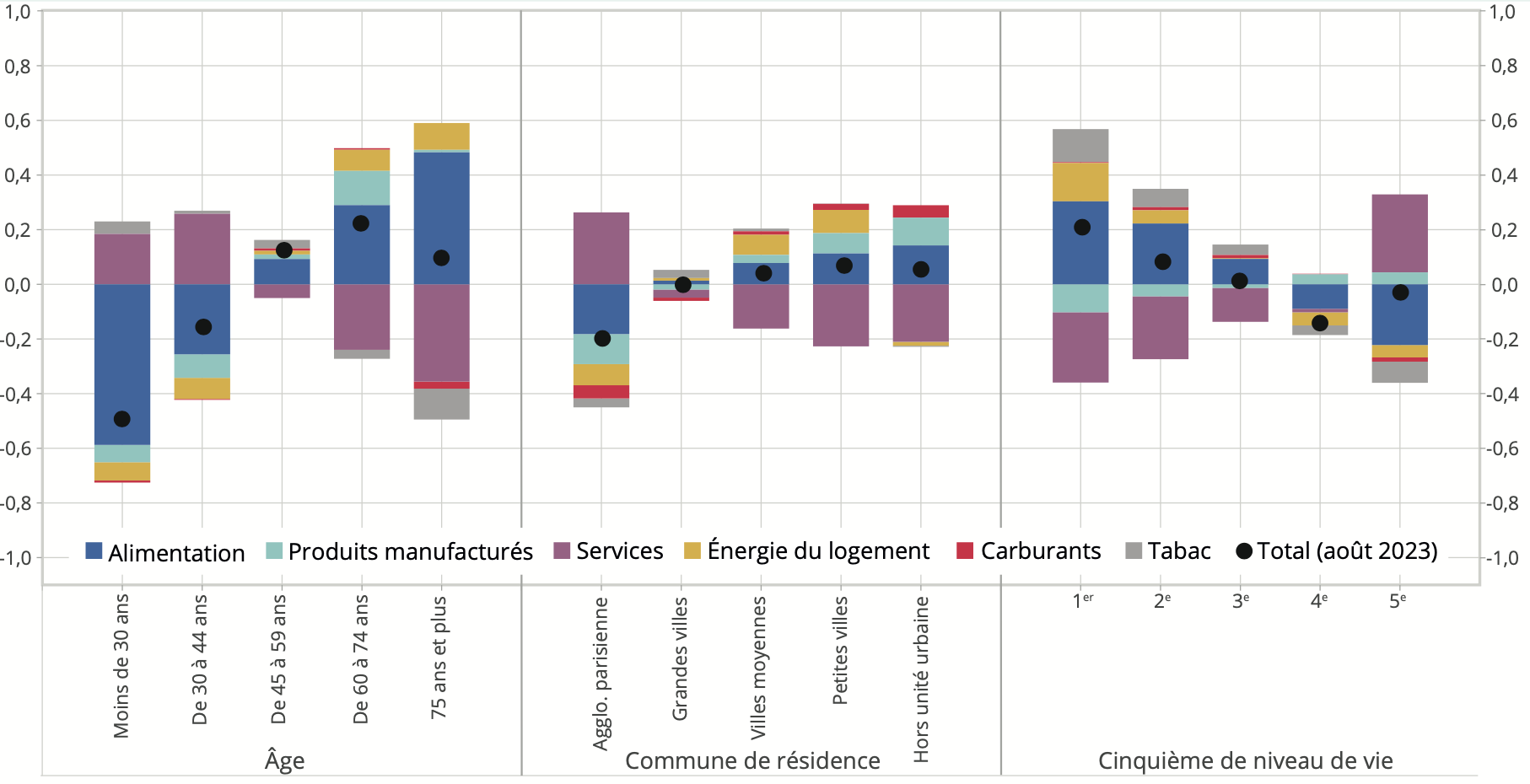

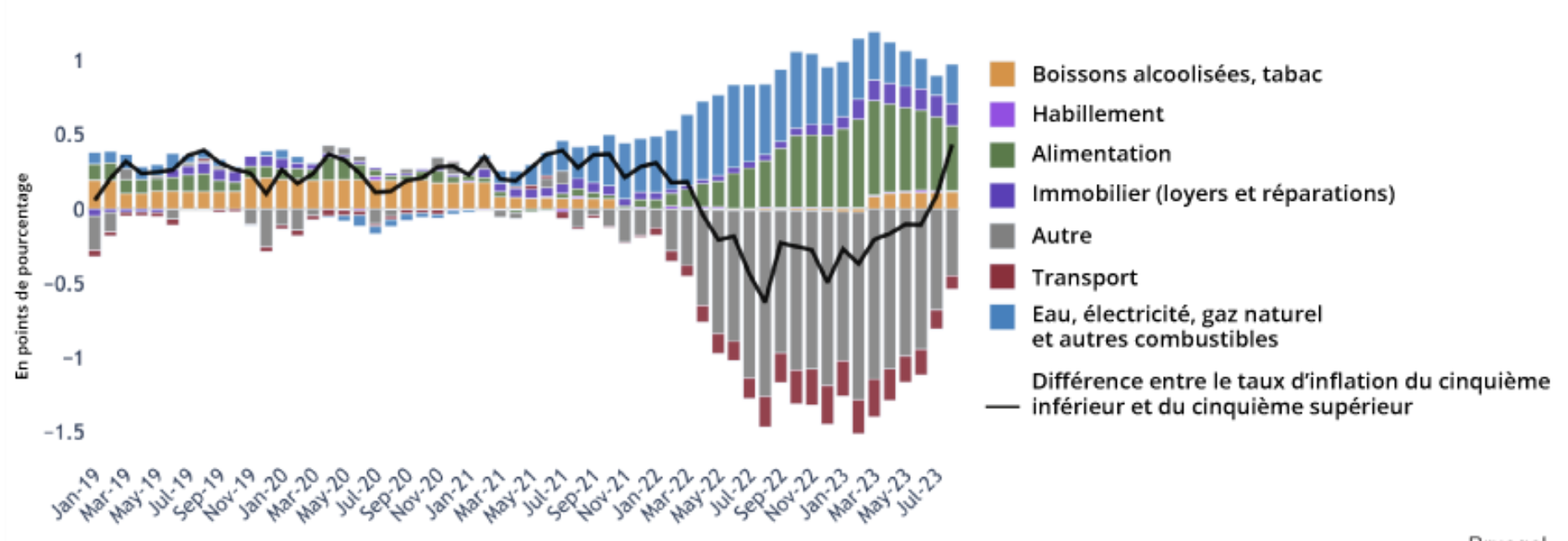

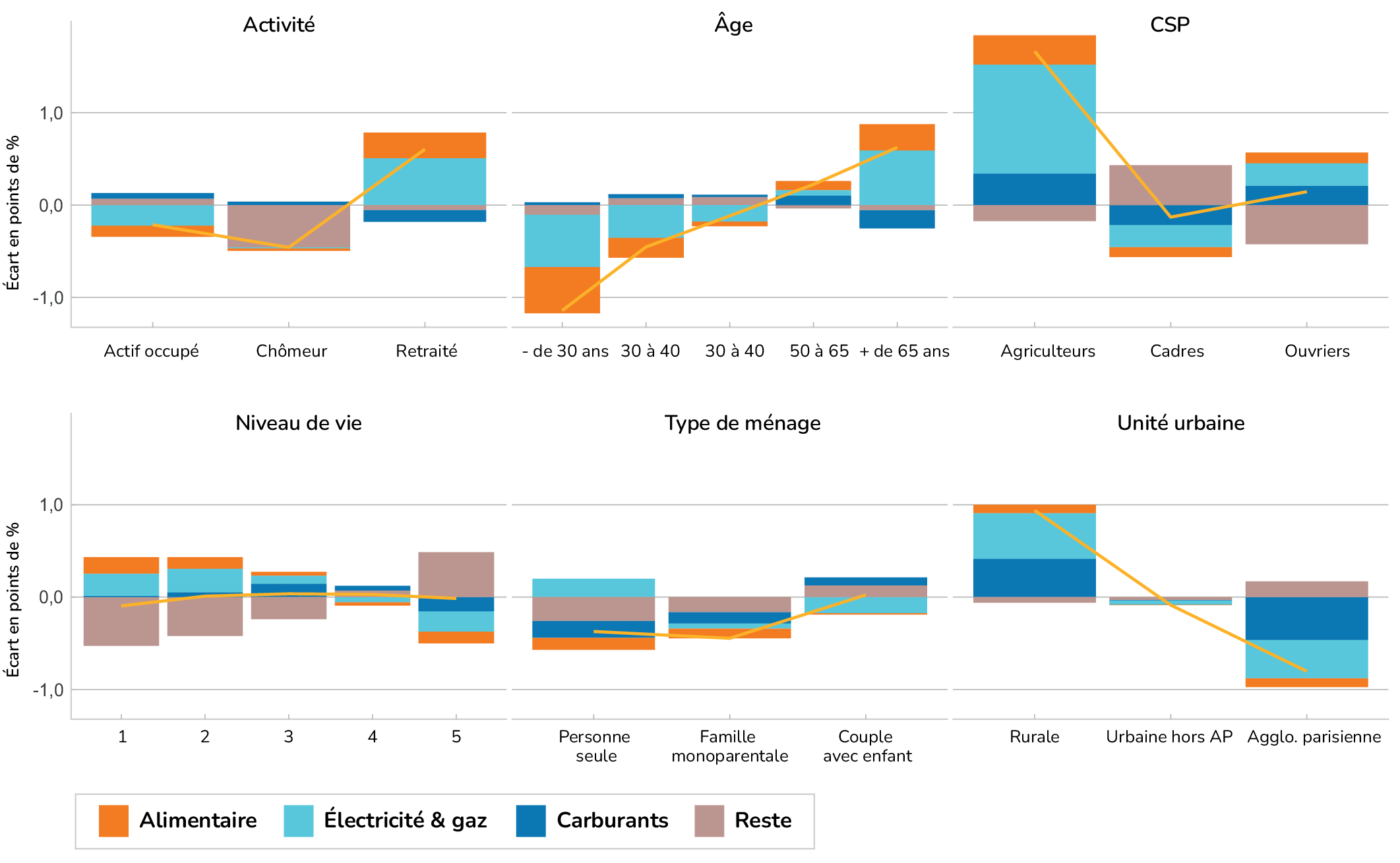

Selon la note de conjoncture de l’Insee d’octobre 2023, le niveau de l’inflation sur les ménages dépendrait très peu du revenu : les ménages les plus riches subiraient environ le même niveau d’inflation que les ménages les plus pauvres. En revanche, l’inflation serait bien plus élevée pour les personnes âgées, et en zone rurale qu’à Paris (Figure 1). D’autres études de Bruegel, de l’Insee, du Trésor, de l’OFCE, du FMI et du Conseil d’Analyse Economique1 semblent confirmer ce résultat : selon Bruegel, les plus pauvres subiraient même une inflation moins élevée que les plus riches jusque très récemment (Figure 3). Les travaux de l’Insee, de Bruegel ou de l’OFCE ont aussi proposé une décomposition sectorielle de l’écart d’inflation: si l’alimentation et l’énergie jouent bien dans le sens attendu d’une inflation plus importante pour les plus pauvres, l’effet serait presqu’intégralement compensé par la consommation de services selon l’Insee (Figure 2), une catégorie « autres » selon Bruegel (Figure 3) et « reste » selon l’OFCE (Figure 4).

Ces résultats contre-intuitifs dans le cas d’une inflation principalement tirée par la hausse des prix de l’énergie et de l’alimentation s’expliquent en réalité par 3 problèmes méthodologiques :

une décomposition discutable pour attribuer le différentiel d’inflation entre catégories de ménages par catégories de biens. La décomposition utilisée dans les études précitées montre notamment qu’un bien dont l’inflation est nulle ne peut pas contribuer à l’écart d’inflation entre catégories de ménages, alors même que ce bien contribue à diminuer l’inflation. Une autre décomposition est donc proposée, qui fait apparaitre l’écart à l’inflation moyenne. Cette décomposition rend visible le rôle crucial joué par les loyers, qui était invisibilisé par la décomposition utilisée jusqu’ici.

la non prise en compte de la consommation de logement des propriétaires dans l’Indice des Prix à la Consommation (IPC) de l’Insee et l’Indice des Prix à la Consommation Harmonisé (IPCH) d’Eurostat augmente artificiellement l’inflation que les propriétaires subissent puisqu’on suppose que les propriétaires ne consomment pas de logement. En prenant en compte le coût du logement pour les locataires et non pour les propriétaires alors que tous consomment des services de logements, on est amené à dire que les locataires bénéficient d’une inflation moins élevée que les propriétaires pour des raisons purement méthodologiques de mesure de l’inflation, sans que cela reflète la réalité de l’évolution de leur pouvoir d’achat.

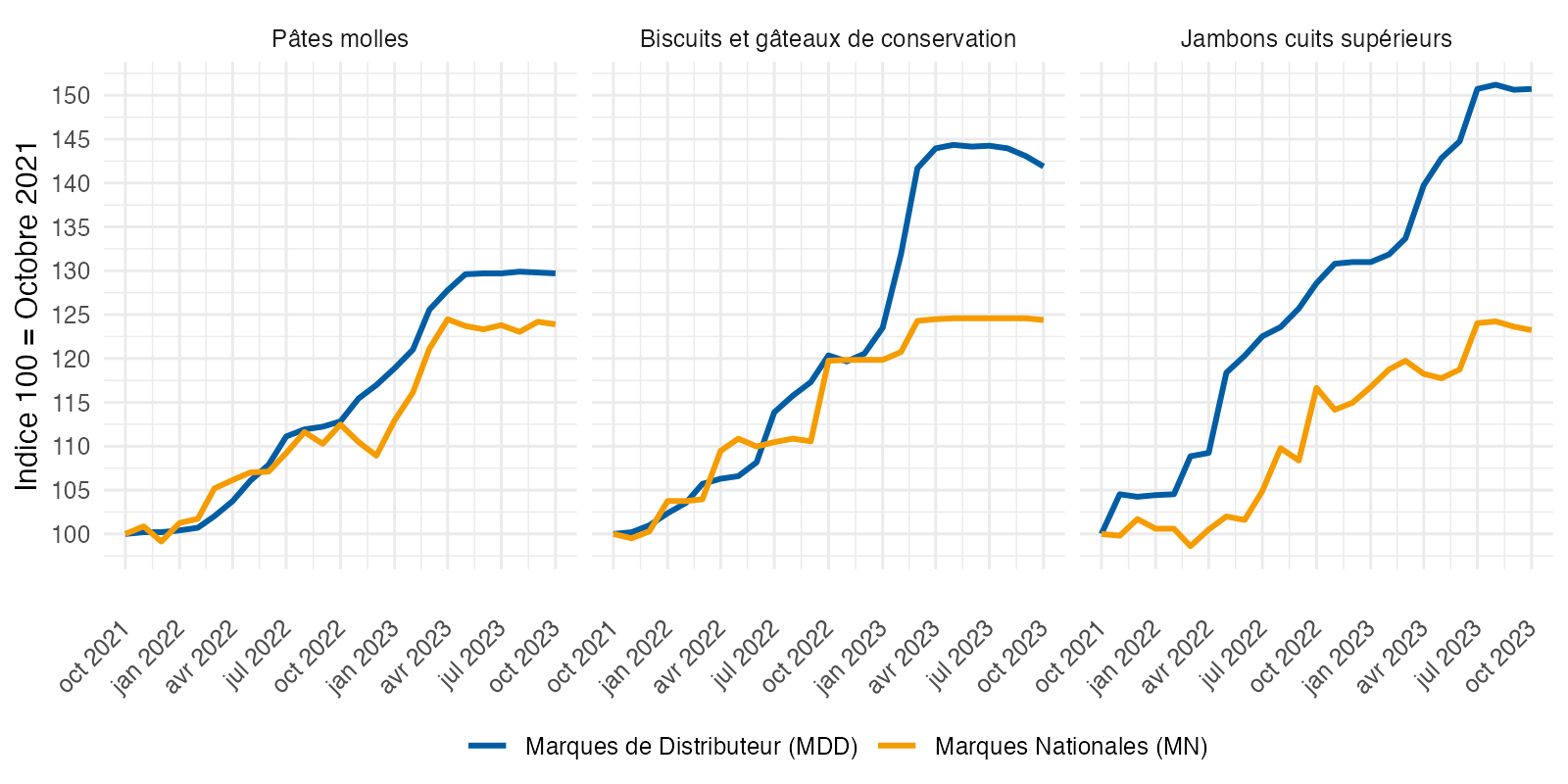

un biais supplémentaire vient de ce que l’inflation des matières premières se répercute davantage sur les biens et services à faible valeur ajoutée, consommés plutôt par les ménages les plus pauvres, ce qui n’est pas pris en compte dans ces études : dans l’alimentation, les prix des marques de distributeurs augmentent davantage que les prix des produits de marque (« marque nationale »). De manière plus générale, il existe un biais d’agrégation dans la mesure où l’inflation dans une sous-catégorie de biens peut différer par catégorie de ménages.

Une décomposition discutable

Les études précitées décomposent l’écart entre l’inflation moyenne d’une catégorie de ménages \(m\) (\(\pi^m\)) et l’inflation moyenne pour l’ensemble des ménages (\(\pi\)) en fonction des différences entre le poids budgétaire des biens \(b\) consommés par cette catégorie de ménages \(m\) (\(\omega_b^m\)) et le poids budgétaire des biens b consommés par l’ensemble des ménages (\(\omega_b\)), selon la formule suivante :

\[ \pi^m - \pi = \sum_b (\omega_b^m - \omega_b)\cdot \pi_b \tag{1}\]

où \(\pi_b\) est l’inflation moyenne sur la catégorie de biens \(b\).

Cette décomposition est discutable car elle suppose qu’un bien dont l’inflation est nulle (\(\pi_b=0\)) a une contribution nulle au différentiel d’inflation. Or dans un contexte où l’inflation moyenne est élevée, un bien dont l’inflation est nulle contribue à diminuer l’inflation, et ce, davantage pour les ménages qui consomment ce bien en quantité plus importante. La décomposition devrait donc intuitivement faire apparaitre le différentiel entre l’inflation sur ce bien \(\pi_b\) et l’inflation moyenne \(\pi\) : un bien qui a moins d’inflation que la moyenne et qui est consommé davantage par un ménage, contribue à diminuer l’inflation de ce ménage par rapport à la moyenne. Cela est d’autant plus vrai si l’inflation sur ce bien est nulle, et que l’inflation moyenne est élevée.

On propose donc une décomposition alternative qui introduit l’écart à l’inflation moyenne : \[ \pi^m - \pi = \sum_b (\omega_b^m - \omega_b)\cdot (\pi_b-\pi). \tag{2}\]

Cette nouvelle décomposition montre au final que si l’inflation du bien \(b\) est supérieur (inférieure) à l’inflation moyenne, et que le poids budgétaire est plus grand pour un ménage par rapport à la moyenne, sa contribution à l’écart d’inflation sera positive (négative) et plus faible que dans la première mesure2. La différence entre l’Équation 1 et l’Équation 2 sera d’autant plus importante que l’inflation est élevée. L’Équation 1 surestime donc les contributions à l’inflation. On retrouve avec l’Équation 2 un autre résultat très intuitif : si l’inflation sur un bien \(b\) est égale à l’inflation moyenne, alors ce bien ne peut pas contribuer au différentiel d’inflation3.

Ainsi, en août 2023, avec cette nouvelle méthode, les carburants dont l’inflation est inférieure à l’inflation moyenne (2.3% contre 4.9% respectivement), contribuent à diminuer l’inflation des habitants des communes rurales et des ménages pauvres puisque ceux-ci consomment davantage de carburants. Au contraire, avec la première méthode de l’Insee (Figure 2), les carburants paraissent augmenter l’inflation des habitants des communes rurales et des ménages pauvres. Un autre exemple : toujours en août 2023, l’inflation est égale à 9.9% sur l’énergie du logement, soit 5 points de plus que l’inflation globale. Toutes les contributions de l’énergie du logement doivent donc être divisées par 2 avec cette nouvelle méthode. Au total, l’ensemble des calculs réalisés précédemment est ainsi modifié.

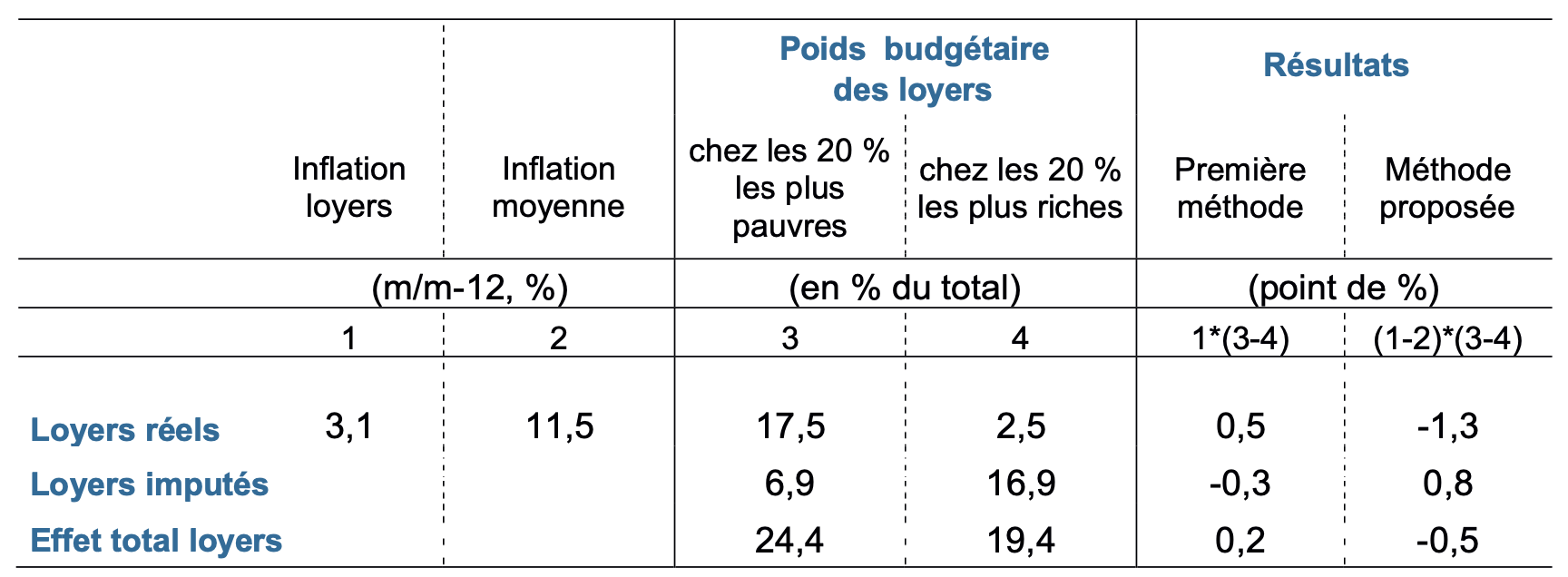

La correction principale est pour les loyers effectivement payés par les locataires (loyers dits « réels »). L’inflation sur les loyers est positive, mais actuellement très inférieure à l’inflation globale (en partie grâce à la politique de plafonnement de la hausse des loyers) : +3.1% en glissement sur 2 ans en novembre 2023, contre +11.5% d’inflation globale selon l’IPCH4. Selon Eurostat, les 20% les plus pauvres dépensent 17.5% de leur budget en loyers, contre 2.5% pour les 20% les plus riches. Selon la méthode des études précédentes, les loyers contribueraient à augmenter l’inflation des plus pauvres par rapport aux 20% les plus riches d’environ 0,5 point sur 2 ans. C’est ce que montre la Figure 3, qui fait apparaitre une contribution positive des loyers au différentiel d’inflation. Selon la méthode proposée, les loyers diminuent au contraire l’inflation des plus pauvres par rapport aux plus riches d’environ 1.3 point. C’est ce qui explique pourquoi malgré le caractère régressif de l’inflation énergétique et alimentaire, l’inflation apparait très similaire entre les plus riches et les plus pauvres.

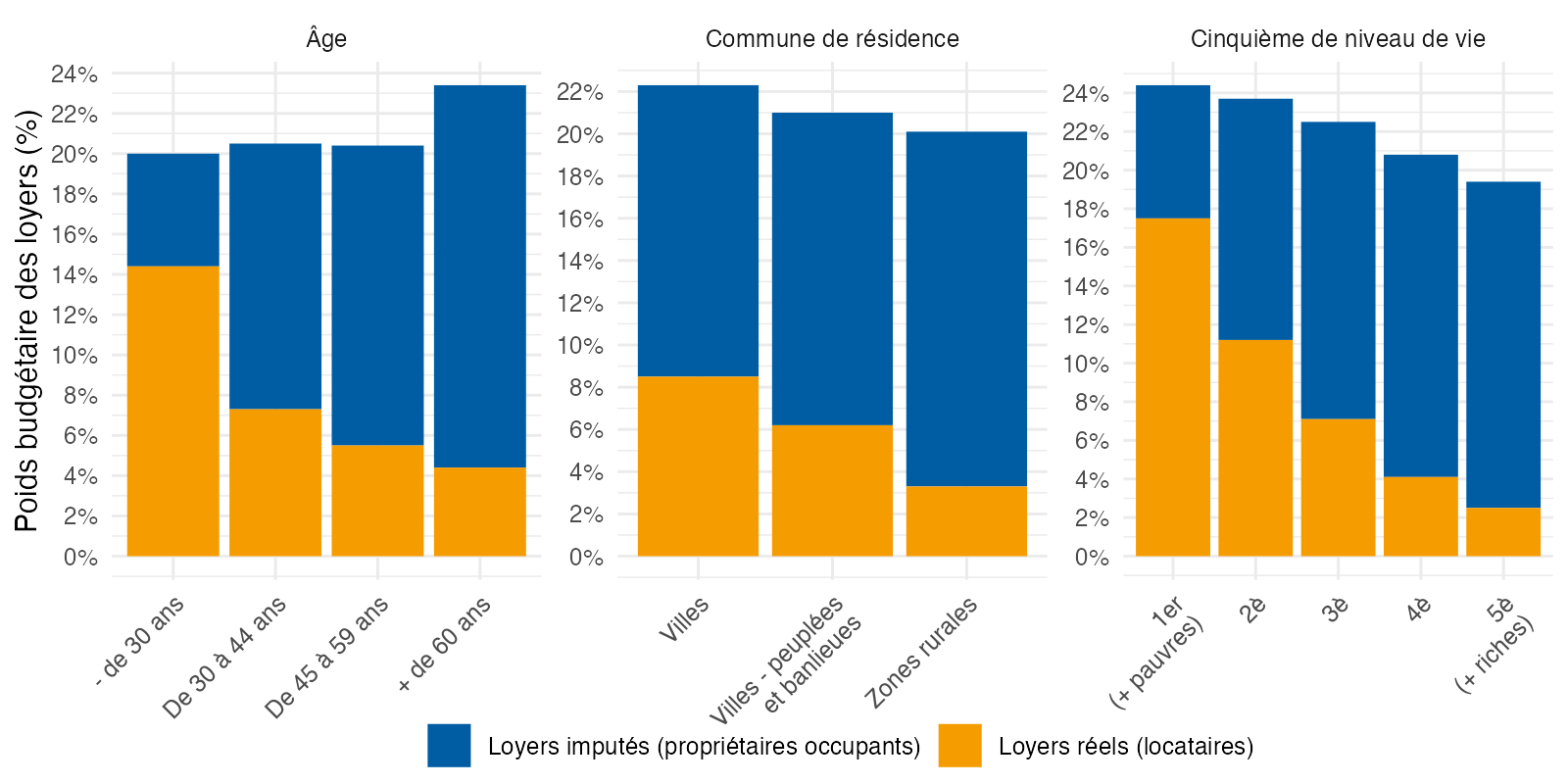

La non prise en compte de la consommation de logement des propriétaires occupants

Pour autant, est-il vrai que le poids budgétaire sur la consommation de logement des plus pauvres est 15% au-dessus de celui des plus riches ? Non, si on prend en compte également la consommation de logement des propriétaires occupants, qui prend la forme de loyers dits « imputés ». Selon Eurostat, les loyers « imputés » représentent un poids égal à 6.9% pour le premier cinquième, et 16.9% pour le dernier cinquième du fait d’un nombre plus important de ménages propriétaires chez les plus riches, comme le montre la Figure 5. La prise en compte des loyers imputés aux propriétaires vient augmenter la différence d’inflation entre les plus pauvres et les plus riches de 0.8 point, via une baisse de l’inflation des plus riches qui est surestimée sinon. Au final, les loyers diminuent l’inflation des plus pauvres par rapport aux plus riches de seulement 0.5 point, et non de 1.3 point (Table 1). Ceci suffit à faire passer l’inflation des plus pauvres au-dessus de celle des plus riches, à l’inverse des résultats de la Figure 1.

Quid des autres catégories de ménages ? Par rapport aux chiffres de la Figure 5, l’écart entre l’inflation des moins de 30 ans et celui des plus de 60 ans doit quant à lui être augmenté d’environ 1.1 point sur 2 ans, une correction très importante – là encore, c’est l’inflation des ménages plus âgés qui est surestimée. Enfin, la correction est moins importante pour l’écart entre les villes et les zones rurales qui doit être augmenté d’environ 0.3 point sur 2 ans, là encore via une baisse de l’inflation subie dans les zones rurales pendant cet épisode inflationniste.

Les loyers « imputés » des propriétaires occupants ne sont en effet pris en compte ni dans la mesure officielle de l’inflation (IPC, IPCH), ni dans les analyses de l’inflation par ménages proposées plus haut. Or la question de savoir si la consommation de logement des propriétaires occupants devrait être comptée dans l’indice des prix est un sujet de débat qui existe depuis longtemps (voir le rapport du CAE en 2008). Un blog de l’Insee en février 2020 défendait son choix de ne pas inclure le logement des propriétaires dans l’IPC. Comme discuté dans une note en février 2022, beaucoup des arguments mobilisés dans ce blog étaient inexacts : les loyers « imputés » des propriétaires font bien partie de la consommation en comptabilité nationale, ainsi que du point de vue de la théorie économique. Par ailleurs, les propriétaires supportent de nombreuses charges au titre de l’occupation de leur logement, qui ne sont pas à la charge des locataires, et ne viennent pas augmenter la valeur de leur patrimoine immobilier : les dépenses d’entretien habituel du logement pour le maintenir en état, les charges de copropriété, etc. L’argent immobilisé dans le logement ne produit pas d’intérêts ce qui constitue un manque à gagner, donc une consommation, égale au montant que pourrait toucher le propriétaire bailleur s’il choisissait de louer ce logement. La position de l’Insee semble d’ailleurs avoir évolué à ce sujet récemment, si on en croit une interview récente du Directeur Général de l’Insee dans le magazine Sociétal : « En revanche, l’usage de l’immobilier relève de la consommation. Et, dans l’indice des prix à la consommation, figurent les loyers, aujourd’hui des seuls locataires effectifs. On pourrait y adjoindre les loyers des propriétaires occupants. » Les loyers dits « imputés » des propriétaires occupants sont d’ailleurs inclus dans l’IPC de la grande majorité des pays5.

Biais dû à l’inflation via la hausse du prix des matières premières

Il existe un dernier biais dans le calcul de l’inflation par catégories de ménages, dû au caractère particulier d’une inflation tirée d’abord par les matières premières. L’inflation via les matières premières touche de manière différenciée les ménages, au sein même d’une catégorie de biens disponible dans les enquêtes (biais d’agrégation). Les biens moins qualitatifs, à plus faible valeur ajoutée, voient une augmentation plus importante de leurs prix à la suite d’un choc de prix des matières premières. Dans l’alimentation, les prix à la production sur les produits alimentaires de marques de distributeur augmentent plus rapidement (de 30 à 45%) que ceux des marques nationales (entre 20 et 25%) comme le montre la Figure 6.

Ceci n’est pas surprenant du point de vue théorique et les données microéconomiques le confirment plus généralement6. Enfin, l’inflation ainsi mesurée ne prend pas en compte les possibilités de substitution. Celles-ci sont plus importantes pour les plus riches, qui peuvent limiter leur inflation en substituant (en achetant moins de poisson, en baissant en gamme). Ces possibilités sont plus limitées quand le budget est déjà contraint.

En conclusion, l’analyse de l’inflation par catégories de ménages présente de nombreuses difficultés méthodologiques qu’il faut garder en tête avant de tirer des conclusions de politique économique. La mesure officielle de l’inflation ne prend pas en compte la consommation de logement par les propriétaires occupants et surestime donc actuellement l’inflation des propriétaires occupants en général : celle des ménages plus âgés d’environ 1 point de pourcentage sur 2 ans (à la fois dans l’absolu et en écart aux plus jeunes), celle des ménages vivant en zone rurale d’environ 0.3 point de pourcentage, et enfin celle des ménages plus aisés d’environ 1 point de pourcentage. Une fois ceci pris en compte, les plus pauvres subissent bien une inflation plus élevée que les plus riches, ce qui est conforme à l’intuition et correspond qualitativement au résultat obtenu lorsqu’on ne prend en compte que l’effet de l’inflation alimentaire et énergétique. Ceci est d’autant plus vrai quand on analyse plus finement l’inflation alimentaire, qui est plus grande pour les plus modestes que pour les plus fortunés.

Notes de bas de page

Claeys, G., L. Guetta-Jeanrenaud, C. McCaffrey, L. Welslau (2022) “Inflation inequality in the European Union and its drivers” Bruegel datasets, first published 26 October 2022 ; Insee (2022) Note de conjoncture, juin 2022 ; Bénassy-Quéré A. (2022). « Injuste inflation », Billet de la DG Trésor, septembre 2022 ; Madec P., Plane M., Sampognaro R. (2023) « Une analyse des mesures budgétaires et du pouvoir d’achat en France en 2022 et 2023 », OFCE Policy Brief n°112, février 2023 ; IMF (2022) “How Europe Can Protect the Poor from Surging Energy Prices” IMF Blog ; Jaravel X., I. Méjean, X. Ragot (2023) « Les politiques publiques face au retour de l’inflation » Note du CAE n°78 ; Astier J., X. Jaravel, M. Péron (2023) « Mesurer les effets hétérogènes de l’inflation sur les ménages » Focus du CAE n°99, juillet 2023. Au contraire, voir Allègre G., Geerolf F., Timbeau X. (2022) « Inflation en Europe : les conséquences sociales de la guerre en Ukraine » Blog de l’OFCE, juillet 2022.↩︎

Si le poids budgétaire d’un bien \(b\) est plus faible dans les dépenses d’un ménage que chez la moyenne des ménages, alors sa contribution sera négative (positive) et plus faible si l’inflation du bien b est plus (moins) élevée que l’inflation moyenne.↩︎

On note que la somme des termes de cette décomposition est la même puisque la somme des poids est égale à 1: \[\sum_b (\omega_b^m - \omega_b)\cdot (-\pi)=\left(\sum_b \omega_b^m - \sum_b \omega_b\right)\cdot (-\pi)=0.\] Il existe en réalité une infinité de décompositions avec une contribution du bien \(b\) à l’inflation égale à \((\omega_b^m - \omega_b)\cdot (\pi_b-c)\). La décomposition utilisée par les études précitées revient à choisir \(c=0\), tandis qu’on propose de retenir plutôt \(c=\pi\).↩︎

+10.5% selon l’IPC de l’Insee, qui prend en compte les dépenses de santé remboursées, ce qui diminue l’inflation mesurée par rapport à l’IPCH mais parait discutable, voir ici page 2.↩︎

Quelques éléments de ce débat : Ourliac B. (2020). « Mais si, l’Insee prend bien en compte le logement dans l’inflation ! » Blog de l’Insee, 4 février 2020. Geerolf F. (2022). « Quelques remarques au sujet du Blog de l’Insee du 4 février 2020 : « Mais si, l’Insee prend bien en compte le logement dans l’inflation ! ». Document de travail, 22 février 2022. Tavernier J-L. (2022). Interview. De l’excès de demande mondiale de biens à un monde en tension sur l’offre. Le retour de l’inflation. Sociétal, 4ème trimestre 2022, 44-51.↩︎

Par exemple: Sangani, K (2023), “Pass-through in levels and the unequal incidence of commodity shocks”, Working Paper.↩︎